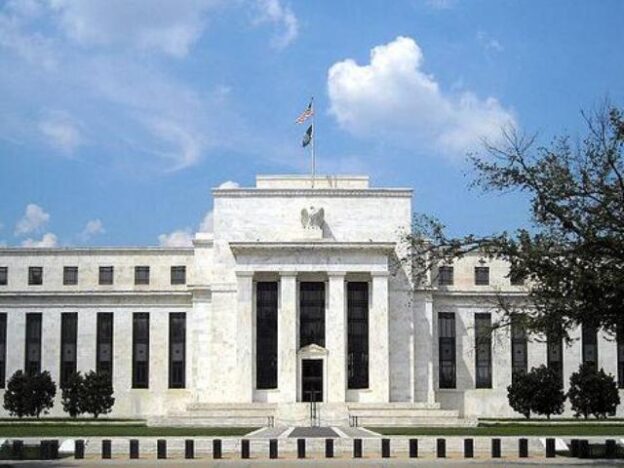

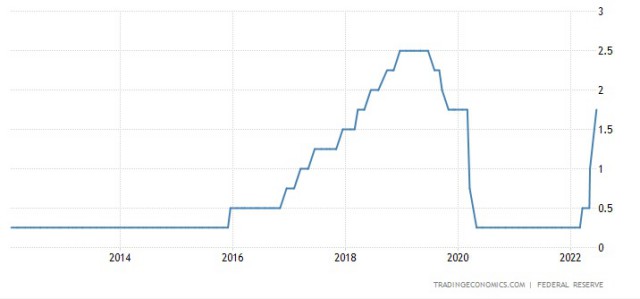

アメリカでは、昨日から今日にかけて、連邦準備制度理事会 (FRB) による米連邦公開市場委員会 (FOMC) が開催されていましたが、予想通り、1994年11月以来となる75bp、0.75% の政策金利の利上げが発表されました。アメリカでは、ここしばらく40年振りの高インフレが続いており、そんなインフレ抑制の最大のツールとなっているのが政策金利です。パンデミック中のゼロ金利政策から脱却し、3月には 0.25%、5月に 0.5% 利上げがあり、それに続き、今回の6月の変更は、約30年振りとなる大幅利上げとなります。6月からは、中央銀行が今まで買い支えてきた債券など保有する資産の売却を進める、量的緩和(QT)の解除がはじまっています。

パンデミックから3年目を迎え、アメリカでは、ようやく通常の生活が戻りつつあり、そんな急速な正常化に加え、感染状況の急速な変化に伴う、サプライチェーン問題や、ロシアによるウクライナの侵攻が加わり、40年振りの高インフレが問題になっています。

アメリカでは、パンデミック下、連邦政府や中央銀行の連邦準備制度理事会 (FRB) により、大規模な量的緩和や経済刺激策が行われ、株式、不動産をはじめ様々な資産価格が大幅に上昇していましたが、実体経済の急激なインフレを受け、急遽、政策金利の利上げや量的緩和の解除が進められています。

パンデミック以来続いていたゼロ金利が今年3月に解除されて以来、5月4日には、2000年5月以来となる 50bp、0.5%の引き上げ が行われましたが、今回の6月の米連邦公開市場委員会 (FOMC) では、1994年11月以来となる 0.75%の利上げが発表され、フェドレートは、1.5%-1.75% となります。今回のインフレサイクルで最高を更新した、5月の消費者物価指数 の発表を受け、市場の予想通りの 75bpの利上げです。インフレは、様々な要因によるので、コントロールするのは難しいですが、政策金利の利上げは、インフレ抑制の最大のツールの一つとされています。

また、量的緩和も6月から解除がはじまり、米国債、モーゲージ債の売却を進めて行くことも発表されました。FOMCの発表の詳細は こちら です。FRBのジェローム・パウエル (Jerome Powell) 議長の声明は、こちら(PDF) です。

急激な金融緩和解除が続けば、株式や不動産の価格下落など資産価格全般への影響は不可避となり、既に様々なリスク市場で、大きな変化が起こっています。こちらのコメントにあるようにインフレ抑制に本気で取り組んでいる様子が伺えます。次回の連邦準備制度理事会 (FRB) の開催は、6週間後の7月下旬となり、50bp または、75bp の利上げが予想されています。

前回同様、インフレ抑制に対する強い意志が表明されています。

Read Chair Powell's full opening statement from the #FOMC press conference (PDF): https://t.co/KqX2HvrvD6 pic.twitter.com/plBgXA16ie

— Federal Reserve (@federalreserve) June 15, 2022

銀行間の短期の貸し借りで使用される政策金利のFFレート(Federal Fund Rate)が上昇すると、短期金利が上がり、預金の金利が上昇する一方、ローンやモーゲージなど借りる際の金利も上昇します。

モーゲージレートは、既に大幅上昇をはじめています。不動産市場にも大きな影響が予想されます。

アメリカのインフレの最新情報は、こちらです。